Il mercato mondiale del vino: previsioni al 2020

Da l'Enologo - n°6 Giugno 2017 - Mensile dell'Associazione Enologi Enotecnici Italiani

All’interno degli scambi agroalimentari mondiali il vino rappresenta uno dei prodotti più globalizzati, con dinamiche evolutive e di crescita che non trovano riscontro negli altri comparti agroalimentari. Nell’arco di quindici anni, infatti, i consumi globali di vino sono passati da 228 a 242 milioni di ettolitri, con il commercio internazionale che è cresciuto da 15 a 28 miliardi di euro. Uno sviluppo che nel recente passato è stato sostenuto dalla crescita del benessere nelle economie emergenti sudamericane e asiatiche e che ha profondamente modificato la geografia dei consumi, delle produzioni e dello scenario competitivo del settore. Nell’arco dell’ultimo quinquennio, ad esempio, la Cina ha assunto un ruolo di player globale non solo dal lato della domanda ma anche nell’offerta, guadagnando velocemente posizioni nel ranking mondiale, mentre Russia e Stati Uniti si confermano tra i mercati più remunerativi per le esportazioni del settore.

Vecchi e nuovi produttori mondiali di vino

In conseguenza di tali andamenti, lo scenario del vino ha assunto una connotazione fortemente dualistica. Da una parte, un “andamento lento” dei produttori storici (Francia, Italia e Spagna), dove si registrano cali strutturali dei consumi interni, sempre meno in linea con una domanda internazionale molto più dinamica, con caratteristiche diverse e poco omogenee.

Dall’altra i produttori del “Nuovo Mondo” (Argentina, Australia, Cile, Nuova Zelanda, Stati Uniti e Sudafrica), con domanda interna in aumento, che scalano i mercati mondiali con aggressive politiche di marketing e di prezzo.

Un mercato del vino in continua evoluzione

L’analisi di lungo periodo delle macro-variabili del vino condotte da ISMEA sullo scenario del comparto al 2020 sembrano lasciare pochi dubbi sulle attuali tendenze del settore. La nuova geografia delle produzioni e la migrazione dei consumi hanno impresso una forte spinta alla globalizzazione del comparto, con le singole economie nazionali che devono fronteggiare un mercato mondiale sempre più competitivo e in continua evoluzione.

In questo scenario in movimento, l’offerta italiana deve confrontarsi con un mercato nazionale anch’esso destinato a subire modifiche profonde; ma, soprattutto, deve essere in grado di leggere per tempo le esigenze e le dinamiche commerciali di mercati profondamente diversi per cultura, gusti e stili alimentari.

L’analisi dei dati dell’ultimo decennio indica che l’Italia non è stata ferma, ma ha avviato un proprio percorso di internazionalizzazione tramite la concentrazione e la riorganizzazione dell’offerta verso prodotti di maggiore qualità e gradimento nei mercati esteri. Gli effetti di tale evoluzione verso la qualità e dell’efficacia delle politiche commerciali sono testimoniate dal costante aumento del valore delle nostre vendite all’estero con prezzi all’esportazione che sono cresciuti in misura maggiore rispetto a quelli dei diretti competitor europei.

Positive le stime al 2020 sul mercato mondiale del vino

Le stime al 2020 elaborate da ISMEA confermano questa tendenza positiva. L’Italia continua a detenere la leadership nella produzione mondiale e le esportazioni nazionali arrivano a sfiorare la quota record di 6,5 mld di euro. Il quadro si completa con la previsione di una contemporanea ripresa sia dei consumi interni dopo il minimo storico dell’ultimo quinquennio, sia delle produzioni nazionali di qualità a seguito del processo di riorganizzazione dell’offerta interna. Lo scenario ISMEA conferma, inoltre, che non esiste un unico mercato globale ma, piuttosto, una serie di mercati segmentati e in continua evoluzione lungo percorsi inediti, spesso influenzati anche da variabili geopolitiche poco prevedibili e comunque sempre più lontani dal paradigma della globalizzazione liberista e inclusiva del passato, governata dal duopolio Usa-UE.

In un mondo che tende a diventare sempre più multipolare, dove gli attori – Paesi o imprese – cambiano rapidamente di ruolo e di importanza, oggi il gioco è più incerto, più difficile da leggere e impone strategie sempre più complesse, differenziate e flessibili: maggiori rischi, ma anche maggiori opportunità, per chi saprà anticipare le tendenze evolutive dei diversi Paesi e delle classi emergenti dentro i diversi Paesi, lavorando a una accurata segmentazione delle politiche commerciali di esportazione.

Le tendenze del mercato globale del vino

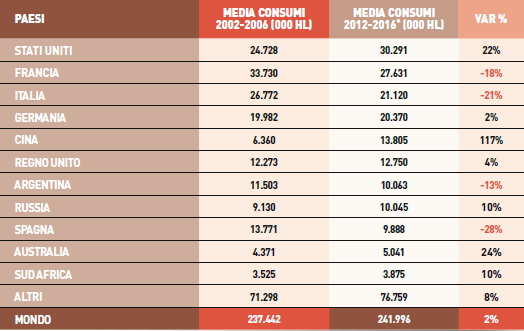

I consumi mondiali sono passati da 237 mln dei primi anni duemila a 242 mln di hl dell’ultimo quinquennio con una crescita pari al 2% (Fig. 1). Nell’arco di 15 anni, la riduzione della domanda interna di Francia (-18%), Italia (-21%) e Spagna (-28%) testimonia l’avvenuto passaggio generazionale del consumo di vino che, allo stato attuale, è caratterizzato da tipologie, prezzi medi e occasioni di consumo molto diversi dal passato. A questo si contrappone la crescita della nuova domanda dei paesi extraeuropei. Gli Stati Uniti (+22%) dal 2012 sono il primo consumatore mondiale, superando lo storico primato della Francia, mentre la Cina (+117%) raggiunge il quinto posto tra i paesi consumatori in poco più di un quinquennio. La Russia (+10%) conferma la tendenza alla crescita avviata durante la fine degli anni novanta mentre Australia (+24%) e Sudafrica (+10%), pur partendo da livelli molto bassi, continuano ad espandere il proprio mercato interno con aumenti a due cifre.

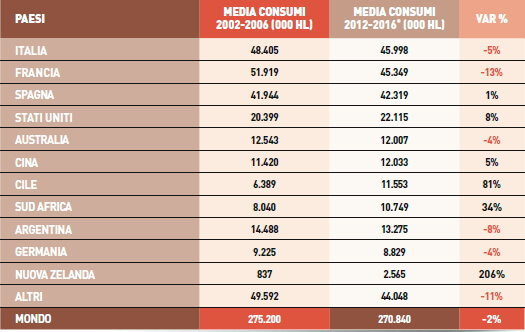

La produzione media mondiale negli ultimi cinque anni si è attestata a 270 mln hl rispetto ai 275 mln di hl dei primi anni 2000 (Fig. 2). Nonostante la variabilità dell’offerta legata ai fattori climatici, la dinamica di fondo mostra una tendenza alla stabilità. L’Europa resta il primo produttore mondiale con una quota che dall’inizio degli anni 2000 all’ultimo quinquennio è scesa dal 67% al 62% a vantaggio dei paesi del Nuovo Mondo: Argentina, Australia, Cile, Nuova Zelanda, Stati Uniti e Sudafrica.

L’Italia conferma il proprio primato nell’offerta mondiale ma gli storici produttori europei hanno da tempo avviato una fase di riorganizzazione della struttura della produzione sulla base del cambiamento delle determinanti della domanda interna e dei mercati internazionali.

La sostanziale stabilità della Spagna (+1%) e le riduzioni delle quantità prodotte da parte di Italia (-5%) e Francia (-13%) - ampiamente inferiori rispetto al calo dei consumi interni - sono da leggere in questo quadro con le aziende che rivolgono le proprie attenzioni a vini di maggiore qualità e prezzi medi più elevati, ovvero i più richiesti da parte dei nuovi consumatori interni ed esteri.

Al contrario, le opportunità offerte dal commercio internazionale, spingono le produzioni del Nuovo Mondo verso una veloce crescita. Gli Stati Uniti (+8%) hanno raggiunto la quarta posizione come produttore mondiale, la Cina (+5%) si conferma un player importante anche nel settore dell’offerta raggiungendo l’Australia al quinto posto del ranking mondiale.

Cile (+81%) e Sudafrica (+34%) in un quindicennio hanno superato la soglia dei 10 mln hl. Il Nuovo Mondo, nel 2016, ha nel complesso rappresentato il 26% della produzione globale ma con un tasso di crescita che, se confermato nel lungo periodo, lascia prevedere una sostanziale modifica dello scenario mondiale dell’offerta.

Nell’ultimo quinquennio, gli scambi internazionali in quantità si sono saldamente attestati ad una quota superiore ai 100 mln di hl a fronte di 67 mln di hl del 2001. La crescita in termini di valore appare ancora più evidente con le esportazioni mondiali che quasi raddoppiano, passando da 15 mld di euro dei primi anni duemila agli attuali 28 mld di euro.

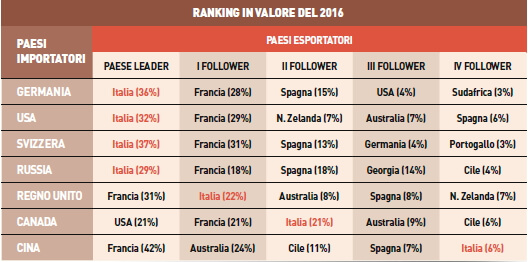

Il mercato globale appare molto polarizzato: l’Europa detiene una quota del 73% del totale con in testa Francia (30%), Italia (20%) e Spagna (10%) mentre la quota del Nuovo Mondo è passata da una media del 22% del quinquennio 2001/05 al 24% del quinquennio 2011/2015 a scapito in gran parte della Francia (Fig. 3).

L’analisi indica che la crescita dei nuovi produttori segue un percorso differente rispetto a quelli europei, rivelando una precisa strategia di conquista dei nuovi mercati internazionali con dinamiche scollegate dai consumi interni e una forte propensione all’export.

I mercati di importazione mostrano una minore tendenza alla concentrazione con in testa gli Stati Uniti (17% in valore) seguito da Regno Unito (15%) e Germania (9%).

La Cina, nel 2016, è il quarto importatore mondiale a poca distanza dalla Germania. Mettendo a confronto le vendite all’estero in quantità e valore appare evidente che qualità e prezzi all’esportazione giocano un ruolo strategico nella concorrenza globale. Nel confronto tra i prezzi medi degli ultimi due quinquenni, la collocazione intermedia dell’Italia (2,6 euro/l) tra il premium francese (5,7 euro/ l) e il low price spagnolo (1,1 euro/l) ha consentito maggiori margini di crescita. Nell’arco dell’ultimo decennio, infatti, il prodotto nazionale registra un aumento delle quotazioni all’export pari a +20%, rispetto a +9% della Francia e -5% della Spagna. Tale segmentazione è avvalorata anche nel confronto tra prezzi all’esportazione all’interno dei singoli mercati di destinazione: gli Stati Uniti si confermano il mercato più remunerativo mentre le minori quotazioni rilevate per tutti i produttori in Cina indicano una precisa strategia commerciale di penetrazione del mercato asiatico.

In questo quadro, il livello di prezzo del vino italiano si rivela un fattore cruciale nel confronto competitivo con gli storici concorrenti europei, sebbene i paesi del Nuovo Mondo molto spesso si collochino sulle medesime fasce di prezzo del prodotto nazionale.

Nell’ultimo quinquennio, l’Italia conferma la propria leadership nel posizionamento dei tradizionali mercati di esportazione (Germania, Stati Uniti, Svizzera e Russia) mentre il posizionamento della Penisola in Canada (3°posto) e in Cina (5° posto) sembra indicare che i mercati di nuovo consumo non sempre riconoscono la tradizione e la qualità del prodotto italiano (Fig. 4). In queste aree, Australia e Cile hanno dimostrato ampie capacità di penetrazione collocandosi, in Cina, davanti all’Italia, mente in Canada, nelle posizioni immediatamente successive.

Un’analoga analisi di posizionamento effettuata per i Paesi del Nuovo Mondo mostra una elevata dinamicità nei mercati di importazione: in cinque anni Argentina, Nuova Zelanda e Sudafrica migliorano sensibilmente il proprio rank in Russia, Cina e Regno Unito mentre Australia e Cile confermano le posizioni nei propri mercati di riferimento (Fig. 5).

Previsioni al 2020 sul mercato mondiale del vino

L’ISMEA ha una tradizione nella modellistica del sistema agroalimentare italiano. I modelli dell’ISMEA (dal Meisa al Meg-D), sono tra gli esempi più importanti nell’ambito degli studi di simulazione di impatti realizzati dall’Istituto ed effettuati in collaborazione con altri enti e università italiane. Si è deciso di riprendere gli studi in questo ambito sviluppando un modello economico focalizzato sul settore vino, disaggregato a livello di Paese, che permette di descrivere le variazioni, rispetto ad uno scenario di base, di alcune macro variabili del comparto. Fatti salvi i limiti delle variabili che allo stato attuale non è possibile considerare nel modello (evoluzione di accordi commerciali, Brexit, politiche commerciali USA e Cina, flussi migratori e cambiamenti climatici) si riportano di seguito i principali risultati ottenuti.

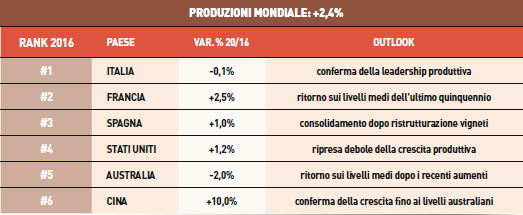

La produzione di vino nel mondo

Il quadro dell’offerta viene stimato in crescita del 2,4% (Fig. 6). L’Italia con una variazione del -1,0% continua a confermare la propria leadership produttiva mondiale ma prosegue il processo di riorganizzazione dell’offerta tramite una concentrazione produttiva dei vini di qualità inferiore (sfuso) e un miglioramento qualitativo delle tipologie premium. La Cina (+10%) conferma la spinta alla crescita dell’offerta guidata in gran parte dall’evoluzione del mercato interno. In base alle stime ISMEA, le produzioni al 2020 raggiungerebbero i livelli di quelle australiane al quarto posto del ranking mondiale.

La Francia (+2,5%) ritorna sui livelli medi dell’ultimo quinquennio dopo le recenti riduzioni delle produzioni mentre la Spagna (+1,0%) consolida i propri livelli di offerta dopo un processo interno di ristrutturazione dei vigneti.

La crescita negli Stati Uniti è stimata a +1,2% a seguito degli effetti della riduzione dei consumi interni tra il 2010 e il 2015, attributi in gran parte al minore interesse per il vino da parte delle nuove generazioni statunitensi.

La domanda mondiale del vino

La domanda mondiale viene stimata in crescita del 4,1% all’interno di un quadro piuttosto articolato che vede comunque confermata la crescita della richiesta da parte dei paesi nuovi consumatori (Fig. 7).

La Cina (21,6%) consolida il proprio tasso di crescita che la spinge fino ai livelli della Germania al quarto posto del ranking mondiale mentre la Russia (+6,1%) riprende a crescere grazie al rinnovato interesse per i prodotti di importazione di fascia più alta.

Anche gli Stati Uniti (+5,7%) sono previsti tornare a crescere dopo il recente rallentamento, grazie a una ripresa del mercato interno, guidato anche dalla progressiva espansione dei consumi verso gli Stati interni non tradizionalmente consumatori.

Se la Germania (+0,1%) mostra pochi margini di crescita della domanda, la Francia (-1,0%) conferma la tendenza al calo strutturale del mercato interno. Al contrario l’Italia (+0,9%) sembra avere completato il lungo processo di modifica dei modelli di consumo interno di vino e registra una tendenza alla crescita dopo i livelli minimi raggiunti nell’ultimo quinquennio.

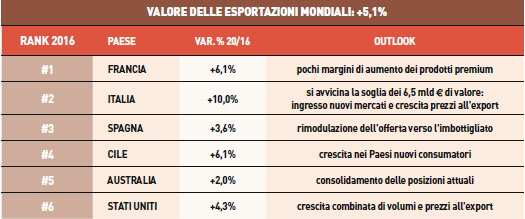

Le esportazioni mondiali di vino

Le esportazioni mondiali sono stimate in crescita di +5,1%, confermando la vitalità degli scambi e la vocazione internazionale dell’intero comparto (Fig. 8). Per l’Italia viene stimato un tasso di crescita pari al 10,0%, valore che risulta essere il più elevato tra i diretti competitor italiani. La conferma di ulteriori margini di crescita dei prezzi all’esportazione e l’ingresso / consolidamento in nuovi mercati spinge il valore delle esportazioni nazionali fino alla soglia di 6,5 mld euro.

Al contrario la Francia, stimata in crescita del 6,1%, mostra pochi margini di aumento dei prodotti di fascia alta le cui quotazioni risultano già essere le più elevate all’interno del commercio globale.

La crescita della Spagna (+3,6%) è da attribuire in gran parte alla crescita dei prezzi all’esportazione a seguito della rimodulazione dell’offerta verso l’imbottigliato nei confronti dello sfuso dove la Penisola iberica detiene ad oggi il primato assoluto.

Gli Stati Uniti sono previsti in aumento del 4,3% grazie alla crescita combinata dei volumi prodotti e dei prezzi all’esportazione mentre il Cile (+6,1%) conferma la propria capacità di penetrazione nei paesi nuovi consumatori.

Da l'Enologo - n°6 Giugno 2017 - Mensile dell'Associazione Enologi Enotecnici Italiani

Ti è piaciuto questo articolo? Votalo!

Se l'articolo ti è piaciuto, metti le 5 stelline!

Altri articoli simili a "Il mercato mondiale del vino: previsioni al 2020"

La produzione mondiale di vino nel 2016

07 Giugno 2017La presenza italiana nei comitati internazionali del vino

29 Maggio 2017È l'Italia il primo paese fornitore di vino per gli USA

24 Marzo 2017La sostenibilità del mercato del vino

19 Gennaio 2018